Os algoritmos de análise de crédito para empréstimos consignados desempenham um papel crucial no processo de avaliação de risco e na concessão de crédito. Essas ferramentas são responsáveis por processar grandes quantidades de dados e determinar se um solicitante tem o perfil adequado para contratar um empréstimo, considerando fatores como renda, histórico financeiro e capacidade de pagamento. A utilização desses algoritmos permite que as instituições financeiras realizem avaliações mais precisas e rápidas, beneficiando tanto as empresas quanto os consumidores.

Ao longo deste artigo, explicaremos como os algoritmos de análise de crédito funcionam especificamente para o público que busca empréstimos consignados. Vamos discutir os dados considerados, como esses sistemas calculam o risco e a importância de uma análise bem-feita. Também vamos ver como a tecnologia tem transformado esse processo nos últimos anos, tornando-o cada vez mais automatizado e eficaz.

Entender como esses algoritmos funcionam pode ajudar você a se preparar melhor para solicitar um empréstimo consignado e saber quais aspectos são avaliados no momento da análise.

Coleta de dados e histórico financeiro

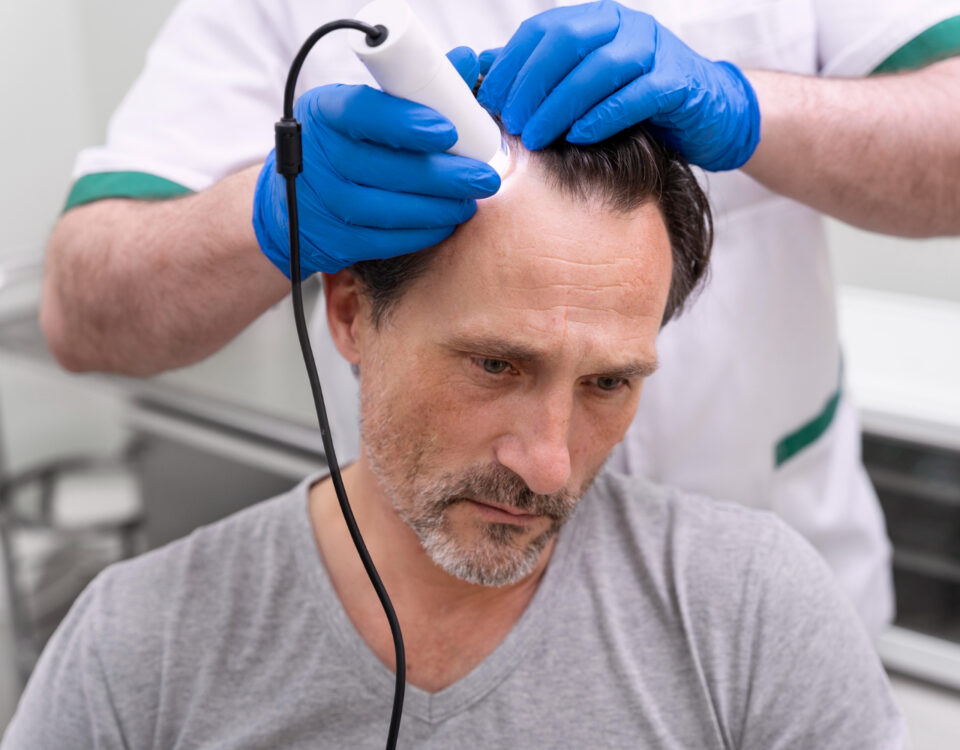

O primeiro passo de qualquer algoritmo de análise de crédito é a coleta de dados. Essas informações podem incluir desde dados pessoais, como CPF e data de nascimento, até informações financeiras mais detalhadas, como o histórico de pagamento, registros de inadimplência e o comportamento de crédito em geral. Para quem busca um empréstimo online, essa etapa ocorre automaticamente no momento da solicitação, com o sistema acessando bases de dados e relatórios de crédito de forma imediata.

Os algoritmos processam esses dados para criar um perfil financeiro do solicitante. A partir daí, eles podem identificar padrões de comportamento, como atrasos frequentes em pagamentos ou o uso excessivo de crédito rotativo. Tudo isso é levado em consideração para calcular o risco que a instituição financeira corre ao conceder o empréstimo. Além disso, fatores como a idade e o tempo de serviço podem ser analisados, especialmente para aposentados e servidores públicos.

Portanto, o sucesso da sua solicitação de crédito depende, em grande parte, da forma como esses dados são interpretados pelos algoritmos. Ter um bom histórico financeiro é crucial para aumentar as chances de aprovação.

Cálculo da capacidade de pagamento

Após a coleta de dados, o algoritmo faz o cálculo da capacidade de pagamento do solicitante. No caso de um empréstimo consignado, o valor das parcelas é descontado diretamente da folha de pagamento ou do benefício do INSS, o que torna o processo de análise um pouco diferente do crédito comum. Aqui, a renda líquida mensal do solicitante é um dos principais fatores analisados, já que a legislação brasileira impõe um limite de comprometimento de até 35% da renda com parcelas de consignados.

Os algoritmos verificam se a parcela do empréstimo solicitado se encaixa dentro desse limite e, caso ultrapasse, a solicitação é negada ou ajustada para um valor de parcela menor. Esse cálculo, por ser automático, garante uma resposta rápida para o solicitante, sem a necessidade de passar por longas análises manuais.

O grande benefício dessa abordagem é a precisão: com a renda já conhecida e o desconto automático das parcelas, o risco de inadimplência é significativamente reduzido, o que permite que as instituições financeiras ofereçam juros mais baixos para essa modalidade de crédito.

Avaliação do histórico de crédito

Além da capacidade de pagamento, outro fator essencial que os algoritmos analisam é o histórico de crédito do solicitante. Nesse ponto, entram em jogo aspectos como se o indivíduo possui dívidas em atraso, quantas linhas de crédito ativas ele tem e se já utilizou o crédito consigando anteriormente. Todas essas variáveis ajudam a compor o perfil de risco, que é fundamental para determinar a aprovação ou reprovação do pedido.

O histórico de crédito é consultado em grandes bases de dados, como o Serasa e o SPC, onde os algoritmos buscam informações detalhadas sobre o comportamento financeiro do solicitante. Se há muitas pendências em aberto ou um histórico de inadimplência recorrente, o algoritmo pode interpretar isso como um risco elevado, e a aprovação do empréstimo se torna menos provável. Em contrapartida, um histórico positivo, com pagamentos em dia e pouco uso de crédito rotativo, tende a aumentar as chances de liberação do empréstimo.

Manter um bom relacionamento com o crédito e evitar atrasos em contas e empréstimos é essencial para que o algoritmo avalie o solicitante como um bom pagador, facilitando a aprovação do consignado.

Inteligência artificial no processo de análise

Nos últimos anos, os algoritmos de análise de crédito têm se tornado cada vez mais sofisticados com o uso de inteligência artificial (IA). Esses sistemas avançados são capazes de aprender com os dados e adaptar suas avaliações com base em novos padrões de comportamento. Isso significa que, com o tempo, as análises se tornam mais precisas, garantindo que tanto as instituições financeiras quanto os clientes tenham uma experiência mais justa e eficiente.

A inteligência artificial permite que os algoritmos reconheçam comportamentos financeiros complexos e façam previsões mais assertivas sobre o risco de inadimplência. Ao invés de se basear apenas em regras fixas, como renda e histórico de crédito, a IA considera uma variedade de fatores dinâmicos e contextuais que podem impactar a capacidade de pagamento do solicitante. Isso inclui até mesmo mudanças no mercado financeiro ou nas políticas de crédito do país.

Esse avanço tecnológico tem contribuído para tornar o processo de concessão de crédito mais inclusivo e acessível, permitindo que mais pessoas consigam aprovação, desde que apresentem condições mínimas de pagamento.

Transparência e ética nos algoritmos de crédito

Embora os algoritmos tragam muitos benefícios para o processo de análise de crédito, como rapidez e precisão, há também desafios a serem considerados, principalmente no que diz respeito à transparência e à ética. Muitas vezes, os solicitantes de crédito não têm clareza sobre os critérios que estão sendo usados para aprovar ou negar suas solicitações, o que pode gerar frustração.

Além disso, há o risco de os algoritmos perpetuarem desigualdades, se forem programados com base em dados históricos que refletem padrões de discriminação financeira. Por isso, é fundamental que as instituições financeiras revisem constantemente suas ferramentas de análise, garantindo que estejam alinhadas com princípios éticos e que promovam a inclusão.

Ao solicitar um empréstimo consignado, é importante que o consumidor entenda minimamente os critérios que estão sendo utilizados na análise. Transparência é um aspecto cada vez mais exigido por clientes e órgãos reguladores, para garantir que a tecnologia seja utilizada de forma justa e responsável.

Considerações finais

Os algoritmos de análise de crédito para consignados revolucionaram a forma como os empréstimos são concedidos. Eles trazem mais agilidade, precisão e segurança para o processo, beneficiando tanto as instituições financeiras quanto os consumidores. A coleta de dados, o cálculo da capacidade de pagamento e o uso de inteligência artificial são aspectos fundamentais desse sistema, que tornam a análise mais eficiente.

No entanto, mesmo com toda essa tecnologia, é essencial que o solicitante mantenha suas finanças organizadas, garantindo que seu histórico de crédito seja favorável e sua capacidade de pagamento esteja dentro do esperado. Além disso, a transparência nos processos de análise é um ponto crucial para assegurar que o consumidor entenda as condições de aprovação ou reprovação do crédito.

Em resumo, os algoritmos vieram para facilitar a vida de quem busca um empréstimo consignado, mas a responsabilidade financeira ainda é o principal fator para garantir a aprovação e evitar complicações no futuro.